2016年,受骗补风波影响,新能源客车行业引发整顿,2017年新能源客车行业也是历尽坎坷。受国家“三万公里”政策影响,车企补贴回款周期延长了,现金流压力增大。这较大程度上影响了新能源客车企业的赢利能力,加速了新能源客车行业的洗牌,一定程度上也动摇了地方政府引进和发展新能源客车的动力,新能源客车行业或已遇发展瓶颈。

一、新能源客车政策退坡,技术门槛持续提升

根据坊间流传的2018年新能源汽车补贴方案,补贴调整幅度最大的依然是新能源客车领域,同2017年相比较,无论是补贴退坡幅度,还是补贴的技术门槛均是明显提升。值得一提的是,技术方面既增加了整车单位载质量能力消耗量的分档考察,也明确提高了动力电池系统能量密度和节油水平要求。

初步测算,新能源客车单车补贴大幅下滑,将直接影响车企利润,或将引发 新能源客车行业新一轮调整。

二、竞争升级,部分新能源客车企业或面临生存危机

响应国家战略性新产业的发展需求,国内新能源客车企业数量已增至75家左右,一改“一通三龙”的局面,目前形成了“两通(宇通、中通)+比亚迪+福田+中车时代”的新格局。

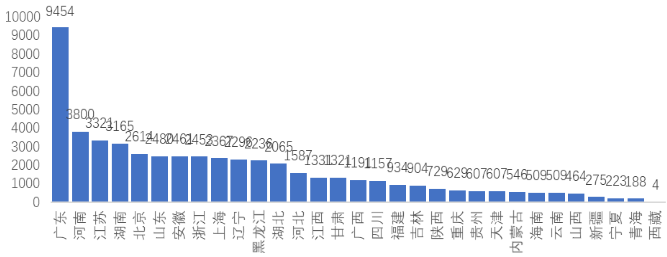

从国内新能源客车上险数据看,2017年前11个月,客车销量突破10000辆规模的仅有宇通客车,突破2000辆的且不足10000辆的有比亚迪、中通、福田、中国中车时代及广通5家;销量介于 200-2000辆的企业数量约为25家,200辆以下的客车企业为45家。

这意味着,受益于电气化动力系统的革新和替代,国内可能约50家企业为新进入者或者为存量盘活的中小型企业。这些企业肩负着区域新能源汽车产业发展、新能源客车推广应用等重任,但是这些中小企业同时存在产品技术沉淀不足的问题,难以在全球甚至全国范围展开市场竞争。

当前,新能源客车市场竞争日趋激烈,部分客车企业举步维艰,面临着“三万公里”补贴资金回笼时间延缓的压力,面临着企业亏损的负担,还要面临着企业产品技术更新升级的无奈。可谓,车企诞生容易,生存不容易!

三、政策驱动,区域新能源客车推广应用力度不减

自2015年来,国内省市陆陆续续制订了系列新能源汽车推广政策,且以新能源客车为主体。就目前而言,国内经济发达、财政基础好、汽车产业基础雄厚、的“十城千辆”示范推广城市,其新能源客车销量也名列前茅,如广东、河南、北京、湖南等城市。

1、城市客车电动化进程继续加快,新能源公交车替代率最高将达100%

国家及地方政策要求继续推进新能源汽车发展,部分政府通过出台区域“十三五节能降耗规划”、《新能源汽车十三五发展规划》、《气候变化规划》、《新能源汽车推广应用》及发布“对外公告”等方式推进,其中广东省、广州市公交车电动化全面推进,预计2020年全省达标75%,而广州市将100%实现公交电动化。

区域/城市 | 政策名称 | 2020年目标/保有量占比 | 2020年新增新能源公交车比例 | 具体方案及措施 |

北京 | 《北京市“十三五”时期节能降耗及应对气候变化规划》 | 70% |

| 2020年前,公交领域清洁能源车辆比例力争达到70%。淘汰国Ⅱ及以下标准老旧机动车 |

上海 | 《上海市节能和应对气候变化“十三五”规划》 | 50% |

| 2020年,新能源汽车达26万辆,新能源和清洁能源公交车比例达50%以上,中心城公交基本实现新能源化。 |

广州 | 《广州市新能源汽车发展工作方案(2017—2020年)》 | 100% |

| 自2017年起新增及更新的公交车100%推广使用,纯电动汽车,力争2018年全面实现公交电动化。 |

三亚 | 《三亚市“十三五”新能源汽车推广应用实施方案》 |

| 90% | 2016-2018年新增和更换公交车新能源化比率80%,2019-2020达90% |

长沙 | 对外公告 | 100% |

| 2020年前,公交系统将全部使用新能车,其中纯电动公交占比50% |

河北 | 新能源汽车产业“十三五”发展规划》 | 部分100% | 80% | 2019前新增或更换公交新能源比重在分别达80%2020年主要11个设区市及主要县城公共交通实现新能源汽车全覆盖 |

广东省 | 《广东省“十三五”控制温室气体排放工作实施方案》 | 75% |

| 20年新能源公交车保有量占全部公交车比例超过75%,其中纯电动公交车占比超过65%。 |

河南 | 《关于加快新能源汽车推广应用及产业化发展的实施意见》 |

| 80% | 2016-2020年新增或更换新能源公交车比例为40%、50%、60%、70%、80% |

陕西 | 对外公告 | 100% |

| 从2017年到2019年陕西省公交车和出租车全部替换为新能源汽车。 |

…… |

|

|

|

|

可以判断,国内公交集团对新能源客车的刚性需求仍然存在,2018年各城市对电动客车的普及率将进一步提升,预计2018年新能源客车销量仍可能达到9万辆的规模。

2、新能源客车深入渗透,已由一线城市加速向二、三线城市推广

经历了连续3年的推广应用,新能源客车已经由广东、河南、北京等一二线城市向部分三线城市推广和普及,其中广东的渗透和普及率处于国内领先水平。

2017年1-11月份,广东新能源客车推广应用近10000台,河南、江苏、湖南、北京、山东等城市产品销量达2000-4000辆,参照2016年12月份各省份销量倍增的情况,预计能够达到4000-8000辆的规模水平。

此外,各省份新能源汽车渗透力度进一步加大,逐步向市县推广应用。

四、政策退坡对区域新能源客车发展的影响分析

1、政策施压,技术要求高,补贴大幅降低,促使地方保护壁垒破冰

2015年,国家就已经明确提出了完善新能源汽车产业发展的扶持政策,多次提及 “打破地方保护壁垒,取消限行限购”。2017年,国家发改委发布《公平竞争审查制度实施细则(暂行)》通知,为政策制定机关开展公平竞争审查提供了重要指引,也为新能源汽车的健康有序发展提供了支撑,也进一步给地方“垄断”施压。

2017年前,新能源客车行业高额补贴更多是地方保护的诱因,为了将巨额国补、地方财税补贴收入纳入本地企业。部分地方政府设置了排外的“小目录”,鼓励新能源客车企业 “投资换市场”、采购本地零部件,招标标书根据本地企业特点量身定做等现象屡见不鲜。

然而,2018年网传补贴方案显示补贴标准可能全面下调 40%,这将导致主机厂毛利率下滑,盈利能力削减,依赖补贴支持的地方性企业将举步维艰。

| 技术 要求 | 补贴调整 系数 | 补贴 标准 | 补贴 发放 | 补贴 上限 | 地方补贴 (最高) | 实际最高补贴 |

2017年前 | 无 | 车辆长度 | 单位载质量能量消耗量及续航里程 | 预拨补贴,年终清算 | 最高50万 | 50万 | 100万 |

2017 年 | 单位载质量能量消耗量;纯电续航>200公里;能量密度、快充倍率、节油率要求 | 能量密度(非快充纯电);快充倍率(快充纯电);节油率(插电式混动);车长 | 车辆带电量 | 非个人购买3万公里限制;年初上报审批发放 | 最高30万 | 15万 | 45万 |

2018年 | 3万公里程或将调整 | 最高18万 | 9万 | 27万 |

以比亚迪K9 纯电公交车为例,在旧补贴政策下该车型能获得最高100万元的补贴(中央+地方),而根据网传的2018年新补贴政策,其最高补贴将仅有27万元。若单车销售价格不变,忽略“3万公里限制+审批制度”,比亚迪K9在2018年仅单车毛利可能就会减少73万元,销售毛利率也会从44.8%下降至20%以下,企业整体产品盈利将明显下滑。

即便国内新能源汽车产业链能够有效实现降本,同样难以有效提升产品利润。假设10米以上某新能源客车产品,,电池耗电量约200kw/h,动力电池能量密度不提升,电池每千瓦时下降200-00元,电机电控下降 4000-5000元,电池成本可能降低4-6万元,同款整车的利润较2017年也还是会下滑10万元以上。

此外,国家补贴发放周期延长也减少了企业经营现金流,推升了企业财务成本,这对依赖补贴生存且毛利低的客车企业来说,无疑是种打击。

但是,补贴大幅退坡会将产业发展动力让渡于市场机制,将有助力于新能源客车回归正常的市场竞争,因此未来对于销量在几百辆左右的新能源客车车企而言,可能会是一场灾难了。高技术门槛,低补贴标准或将是破除地方保护壁垒的重要因素。

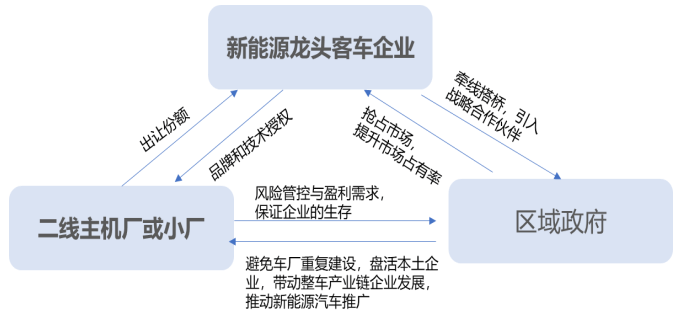

2、资源盘活,推动整车企业间的合资合作

2018 年补贴退坡将加速客车行业的市场化发展,新能源客车企业之间产品销量差距或将进一步拉大,龙头客车企业将充分利用销售规模、供应链体系及品牌力量等竞争优势向二线及以下小厂盈利施压,地方保护或向具有产品性价比优势的龙头客车企业倾斜,这将推动着整车企业的合资合作。

若区域具有一定的汽车产业基础或者政府极力希望去发展汽车产业,那么,区域政府或将通过牵线搭桥的方式,通过“合资合作投资换市场”推动汽车产业的发展,即引入某龙头客车企业以合资入股方式盘活区域内二线及小厂。这样既满足了政府发展汽车产业的需求,也不需要过多担心企业的生存,甚至财税外流的烦心事情也就不存在了。目前,国内已经有多个地区在采取这样的运营模式了。

3、财政压力偏大,部分区域极可能取消地方补贴

(1)新能源客车财税补贴金额偏高

自2016年来,我国新能源汽车国家补贴约700亿元,其中500亿补贴给了新能源客车,超过70%的份额,这也给区域政府推动新能源汽车的发展带来了沉重的财税负担。以南方某省为例,正常情况下年度能源客车推广量为4000辆左右,分别按照2017年、2018年的新补贴来计算,区域政府将分别承担6亿、3.6亿的财政补贴,这还不包括新能源乘用车的补贴情况,显然,新能源汽车推广对于地方政府来说财政负担较为沉重。

(2)二线车企及小厂可能需要政府“输血”扶持

如果坊间流传的2018年补贴退坡标准真的实施,很大程度上,新能源客车企业的竞争和盈利压力将快速渗透到产业链,LCC全生命周期成本管理或将是市场制胜的良方。这需要整车企业具备较强的供应链配套管理能力,如拿到大型电池企业的电池供应,零部件高度自制,这些均可能降低产品成本。但是,对于二线车企及小厂来说,这些太难做到了。

国内主流新能源汽车零部件自制情况 |

整车企业 | 自制零部件 | 配套供给评估 |

宇通客车 | 整车控制系统、动力电池系统、电机、空调、门总成、线束、悬架 | 传统客车技术雄厚,除电池外,零部件技术及供给均衡 |

比亚迪 | 整车控制系统、动力电池、电机、电控、车桥 | 掌握核心技术,电池生产研发及供给是强项 |

中车时代 | 整车控制系统、电机、电控、DC/DC变换器、电池管理系统 | 掌握核心技术,IGBT研发制造能力强 |

银隆广通 | 电池、电机、电控 | 快充领域一枝独秀 |

因此,区域内汽车产业基础若不强大,新能源客车企业没有较强的产品技术沉淀,国家补贴也难以支撑企业盈利,难以推动区域上下游产业链的协同发展,这就很有可能引发多米诺效应,地方小企业的生存甚至还需要政府的再造血能力。

综合权衡利弊,这些区域政府较大概率会选择壮士断腕而遏制财税资金的外流,从而取消地方财政补贴。

4、动力电池回收利用或依托客车企业率先破局

我国新能源客车推广应用较早,大部分省份新能源客车保有量均超过5000辆水平。经历近八年的发展,新能源客车动力电池即将进入大规模淘汰期,面临回收再利用。

虽然国内出台了系列新能源汽车动力电池回收及与梯次利用的政策及法律法规,但是很少有区域政府真正去推,更不用说龙头客车整车厂、二线主机厂或是小厂自主掏腰包来做这事情了。

目前,新能源客车磷酸铁锂、锰酸锂等动力电池回收已经箭在弦上,然而磷酸铁锂电池技术路线回收难以盈利,这需要政府整合企业资源共同推进,若由具有更强话语权及议价能力整车企业的牵头或推动,,或将有利于推动动力电池正常有序的回收利用。

一方面,企业能够拓展客车电池回收利用业务,另一方面,区域政府可通过曲线方式给予二线主机厂或是小厂一定财政补贴,间接实现新能源客车的扶持发展,还能够实现新能源客车动力电池回收率先破局。

五、相关发展建议

国内新能源新客车市场推广历程坎坷,与补贴标准的调整息息相关。随着新能源客车补贴技术标准加严、补贴额度大幅退坡,行业新一轮的洗牌将加速,可能促使区域政府改变当前新能源汽车产业的调控方式。在此,国内客车行业可参考如下建议:

1、顺应新能源客车产业升级趋势,加强新能源客车产品技术创新及应用,提升产品附加值。

2、推进国内新能源客车企业的并购重组、合资合作,提升行业集中度和企业竞争力。

3、抢占先机,协同充电桩设施供应商推进欧美新能源客车市场开拓,提升品牌影响力。

4、加强区域政府和客车企业的联动,组织建立可追溯的废旧动力电池回收利用体系,尽可能规避锂电池环境污染。