新能源汽车行业这一段时间被炒得如火如荼,但其实深入看看,目前涨的最多的还是集中在材料端,而并没有向下游蔓延。关于新能源汽车,看多看空的观点都很多,而我个人是持中性偏多的态度的;我认为,整车制造是一个能带动很多产业链的行业,推进新能源车替代传统车辆,可以有效带动投资和消费,拉动经济发展,这是国家所乐于看见的。

但其实我一直不解的是,为啥不去发展混动汽车,而是直接强推纯电动汽车。从我的观感看,纯电动车属于标准的后发制人产业,发展的晚反而会能绕过很多技术陷阱,从而节省成本超过前人,因此我不太准备选择整车制造公司进行研究和投资,而是会选择从必不可少的细分行业入手。

今个金融菌就准备来翻翻这个极度细分领域的王者——法拉电子。

财务分析

法拉电子在2010年业绩爆发后,近5年多以来净利润水平一直是异常的平稳,而今年Q1似乎开始涌起了一丝波澜。

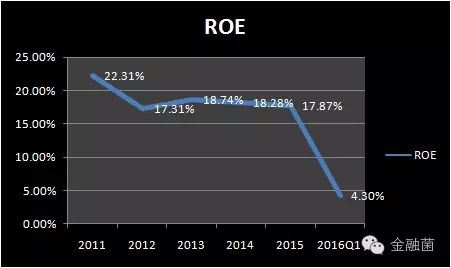

从ROE情况看,公司近年来ROE一直保持在18%左右,今年Q1为4.3%,相比去年同期增长0.61%;这份成绩在制造业企业中可谓是殊为不易。

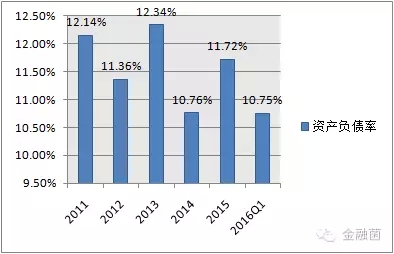

公司的负债率一直非常低,且有息负债常年维持在500到1300万之间,可见公司的经营相当平稳,且没有加杠杆扩张的需求。

公司营收增速和净利润一样的稳定,这5年来一直维持在13亿到14亿之间,而根据2015年的年报,公司对今年营收的目标也不过14.2亿。不过,公司的净利润率确实非常不错,这点印证了公司高端产品的定位,而这也是公司能够维持高ROE的主要原因。

不过,从上图也可以看出,公司近年来应收周转率一直在下降中,应收的增速高于营业收入的增速。由于公司主要原材料是聚丙烯膜,聚酯膜和有色金属;其中高端的聚酯膜需要进口,渠道掌握在少数日美企业中,因而公司在面对上游厂商时并不占优势。

而公司的下游,面对的是TCL、飞利浦、格力、华为、比亚迪等著名大型电器、通信、汽车等企业,一旦进入这些大公司的供应链,确实不太容易再被替换掉,算是有了一定的护城河;但另一方面,想要跟他们讨价还价简直是与虎谋皮,因而公司面对下游时也不强势。从公司的应收和应付之比就能看出这点——目前公司的应收账款是应付账款的5倍有余。

公司的费用控制一直是相当的不错,三费占比一直控制在10%左右,而最大头的管理费用,其实将近一半都被扔进了公司研发费用中,从这点可以看到公司的管理水平还是很不错的,且重视技术,愿意不断扔钱研发,近几年来每年均有三个以上新品成功地推向市场。另外,公司的现金管理做的也不错,财务费用大部分时候都是负的。

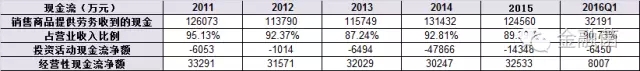

公司的现金流更是相当优秀,近年来经营性现金流净额一直维持在3亿以上,而投资活动的净流出,多是购买理财产品留下的痕迹——公司这5年大手笔的扩张活动只进行过两次,分别是投资5600万建设了海沧新厂区-三期工程,以及投资(预计)1.8亿,建设专注于新能源汽车产能的东孚工程。目前海沧新厂区已于2014年完工,而东孚工程截止今年Q1完工率大约为60%,估计今年中下旬即可完工投产。

公司这几年来其实一直处于瓶颈期,但管理层却一直很靠谱,手里有钱以后并不乱花。公司2002年上市时募集了4亿左右的现金,而从上市至今,公司累计分红已经超过10亿,除2007年外,每年的分红率都在50%以上,可谓是现金牛。

公司的股权

控股股东厦门市法拉发展总公司属于集体所有制企业,占有37.33%的股份,从上市至今,这个比例从未变动。而二股东建发集团,目前持有公司10.91%的股份,建发是厦门最大的地头蛇,去过厦门的同志们都知道,厦门N多的楼都是他家建的。

大股东可以坐怀不乱,二股东就没有那么淡定了,由于其高耸的负债率,法拉的分红想对他的体量虽小,但还是有点用的,而必要的时候,他还会直接卖股票——自2010年12月31日股改限售期结束至今,建发集团累计减持法拉电子1175万股,占总股本的5.22%。在可预计的未来,建发集团很可能还会继续减持所持有的法拉电子的股权。

另外,董事长曾福生今年已年满73岁,从1982年就在此任职,至今已逾30年。网上关于他老人家的消息非常少,但个人认为,管理层岁数太大并不是一件好事。

公司的业务

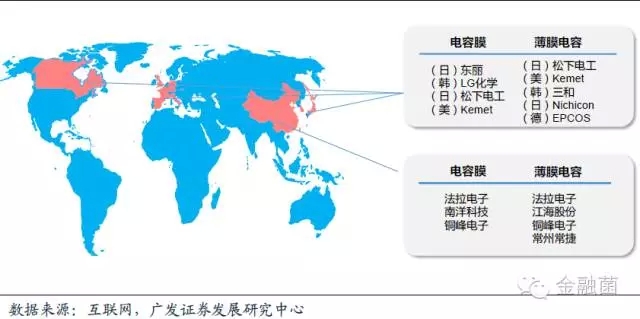

法拉电子主要从事薄膜电容器和薄膜电容器用金属化膜的开发与生产,是中国最大、世界前五的薄膜电容器制造商。国际上,薄膜电容厂商均为大型厂商,如日本东丽、日本村田、美国基美、韩国三和、德国EPCOS、日本松下电工等,厂商不仅仅做薄膜电容,还同时是其他电子元器件、半导体、化学材料等的多元型厂商,而法拉电子只做薄膜电容。

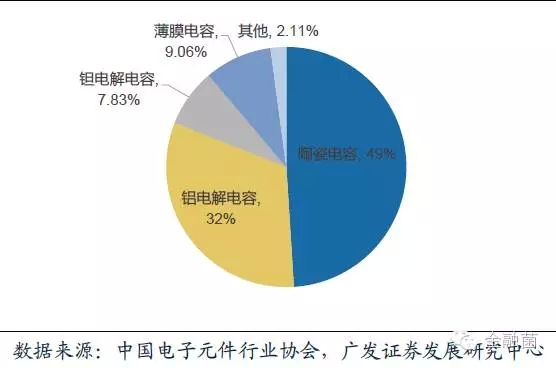

从市场规模上看,根据中国电子元件行业协会的数据,2013年全球电容器市场规模180亿美元,其中薄膜电容器占比9.06%,约为16-17亿美元;国内电容器市场规模773.5亿元,薄膜电容器占比8.7%,约68亿元。从上面数据不难看出,法拉电子是一个在极度细分市场做到极致的龙头企业。

薄膜电容器几乎存在于所有的电子电路中,是不可取代的电子元件。其主要应用领域包括绿色照明、新源领域(包括新能源汽车、光伏发电设备、风能发电设备)、家电、消费电子、开关电源以及电子仪器仪表等。

近年来,公司的毛利率一直处于稳定增长的状态,目前整体毛利率已接近40%的水平;不过公司在信息披露方面做的一直不算太好,并没有给出在各个细分领域的营收占比和毛利情况。

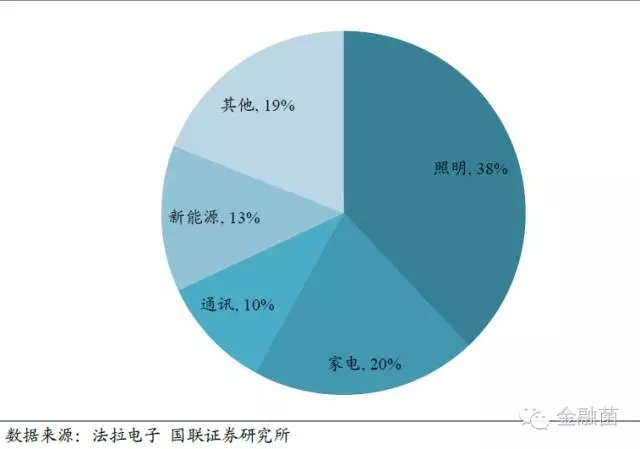

而根据券商的数据,公司2014年的营收细分情况如上图所示;不过,这个比例在去年应该已经发生了变化。

首先,由于LED 球泡灯产品质量越来越稳定,产品价格持续下降等因素影响,传统照明节能灯逐渐被LED 照明替代,小功率LED 球泡灯可以通过电阻限流分压来保证灯泡的正常工作,不再需要薄膜电容器,使得公司产品在照明领域需求下降。

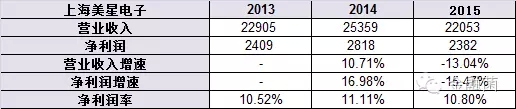

其子公司上海美星主要业务为节能灯的电子变压器,从上图可以看到,去年起净利润水平下滑了15%,已经基本低于了2013年的水平;而根据券商的数据,这部分收入最多时曾占到了公司整体营收的半壁江山,但当前已下滑至30%左右。

而在家电方面,法拉主要的客户格力、美的、海尔近年来受房地产增速下滑等因素影响,营收增速纷纷放缓,甚至负增长,预计这部分业能够带来的增长也将十分有限。

在风光电领域,我国2015年风电装机容量已达145GW,而根据全球风能理事会(GWEC)的预计,2020年我国风电累计装机容量将达到300GW,年化复合增长率约15%。光伏方面,截止去年年底,我国光伏发电累计装机容量4318万千瓦;而根据十三五规划,到2020年底,我国太阳能发电装机容量有望达到1.6亿千瓦,年复合增长率接近30%!风光电领域其实公司2010年就开始布局了,目前这部分营收占到了公司总体的20%左右,预计未来还会继续稳定增长。不过我认为,短期内光伏业务增速不会太快,目前光能利用率还太低,发电成本太高,这也是一个后发制人的产业,需要时间去积累技术。

新能源汽车

在最近这一两年的时间内,最有可能较大的改善公司营收情况的业务,其实是新能源汽车业务。

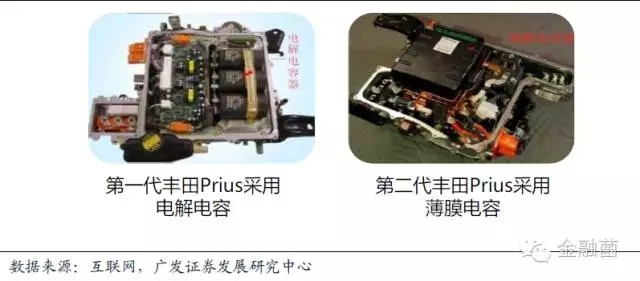

汽车里面一般有三个地方会用到电容器:储能、电机和电控。在新能源汽车电源部分的设计中,需要采用高耐压的电容器进行平滑和滤波的应用,汽车内部通常工作环境恶劣,要求电容器耐高温性能强、可靠性高,寿命长,薄膜电容相比铝电解电容具备较大的优势。

因此第一代丰田普锐斯混合动力汽车采用的是铝电解电容,第二代普锐斯开始采用薄膜电容;一方面是因为薄膜电容的耐压耐冲击特性使它非常适合在新能源汽车的电气环境下使用。另一方面,在过去多年的发展中,薄膜电容器的体系和重量减少了3~4倍,同时改进了金属化的分割技术,从而极大的帮助了薄膜电容的发展。目前,薄膜电容能够比电解电容更加经济性的覆盖600VDC~1200VDC之间的电压范围。

而国内市场中,新能源汽车龙头比亚迪也在车型“秦”、唐”、“E6”等上采用了薄膜电容。

参考万能的百度,如果我们都按照低配计算,比亚迪E6价格约为30万,唐为25万,秦为20万,E5为23万,秦EV为25万,腾势为36万;根据今年1至4月的数据统计,比亚迪用了薄膜电容的汽车的销量价值占到了整体销量价值的近9成,也就是说,这三款车型是比亚迪目前的绝对主力车型。

而根据券商报告,去年全年法拉来自比亚迪的收入大约在5000万左右,去年比亚迪全年大约卖出了6.05万台汽车,也就是说,假设比亚迪所有采用薄膜电容技术的车辆都使用了法拉的产品,则每辆车需要的薄膜电容大约为1000元左右。不过比亚迪作为国内目前新能源车的领军企业,不太可能在这种比较关键的部件上只是用一家公司的产品,假如他的供应商有2家,则薄膜电容价格翻倍。

而目前的情况下,并不是所有的厂家都采用了薄膜电容技术,也就是说,未来薄膜电容可能存在技术替代和自然增长两种助力。

对于新能源汽车市场,目前的情况是,市场上主流的几家主流的国内生产厂家,对于2016年的销售目标都给出了翻倍,甚至是翻6倍的预期。我们低调点好了,假设2016年新能源汽车整体销量相对2015年增长100%(去年全年销量33万辆),且50%的厂家使用了薄膜电容技术,则2016年的整体产值将达到3.3亿(薄膜电容价格为1000元/辆)到6.6亿(薄膜电容价格为2000元/辆)。

而未来,不管是新能源汽车抑或是薄膜电容技术使用率,都有望获得双升,在这种情况下,法拉的未来值得期待。

更重要的是,法拉在2014年开始投建的东孚工程,将很有希望帮助公司抢占先机。因为行业性质的原因,公司过去一般都是根据订单进行产能的安排和设备的扩充,行为相对保守;而此次大力投入东孚厂区建设,明显区别于以往的订单驱动,是一种对电动汽车市场发展带来的薄膜电容器需求的战略性看好。这将导致,在近两三年的时间里,如果新能源汽车能够保持高速发展,则公司将可能是唯一一个跟得上产能的企业!

负面因素

好吧,上面画了半天大饼,容易让人热血沸腾昏了头脑,我们接下来泼泼凉水,来看看有啥不利的因素。

首先,公司今年Q1净利润增速高达28%,很多投资者和机构都大呼拐点到来,但其实查看一下细节不难发现,Q1的高增速是建立在应收账款增量同比大增91.8%,且去年Q1基数太低的基础上产生的。上次发生类似的现象是2014年Q1,当时净利润增长26%,但全年仅增长6.98%——所以,个人认为光看Q1是没啥效果的,并不能判断拐点是否到来。

其次,按照上面的试算,今年整体新能源汽车市场撑死了也就不到7亿,而公司目前产能并未落地,只能跟大家一起苦哈哈去抢饭吃;而家电,照明方面的业务还可能会拖累新能源带来的增速。因而,我认为,今年公司的增速能保持在20%以上就已经是非常非常值得烧高香的表现了。

再次,尽管今年一二月新能源车相对去年的销量的同比增速仍达到了100%以上,但环比销量却出现了暴跌;这源于去年最后两个月销量大增,尤其是最后一个月,卖出了3.7万辆新能源车,创下了全年的最高点。近三年来,我国新能源汽车的销量分别为1.76万、7.85万、33万辆,增速可谓亮瞎眼,但这个增速是否到了需要下降的时候了?

根据国家发布的新能源汽车未来十年发展路线图,到2025 年,我国新能源汽车年销量将达到汽车市场需求总量的20%(预计为500 万量),自主新能源汽车市场份额达到80%以上;按这个预测计算,则这10年的年化复合增长率约为30%左右。这个增速其实也很出色,但相对于之前三年来的增速,确实是小巫见大巫了,但这是否将成为新能源汽车的新常态?

总体而言,法拉电子是一家相当不错的公司,他在自己专注的领域开辟出了可谓极致的成就,其实即便没有新能源这方面的考虑,公司如果股价足够便宜,也是非常值得推荐的标的。对于法拉的2016年,我觉得更多是要放平心态,等待好价格,但如果真的机会出现,我一定会毫不犹豫的出手的。